Suramortir et réduire son imposition

Une mesure exceptionnelle… mais temporaire. Annoncée le 8 avril dernier par le Premier ministre dans le cadre de la loi Macron, le suramortissement des outils de productions acquis neufs est ouvert à l’agriculture. Il aura pour effet de réduire le résultat, donc l’imposition.

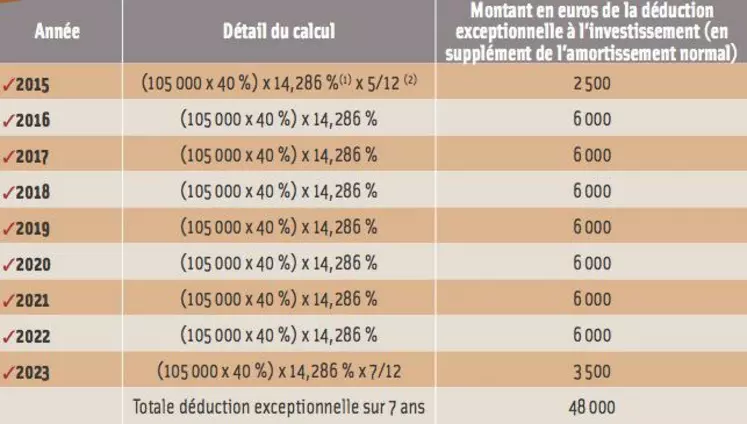

Amortir ses investissements matériels sur 140 % de leur valeur, c’est ce que prévoit la loi Macron qui devrait être adoptée prochainement par le Parlement. La mesure consiste à suramortir les biens d'équipement acquis entre le 15 avril 2015 et le 14 avril 2016. Pour le gouvernement, il s’agit de donner la possibilité d’une déduction exceptionnelle visant à favoriser l’investissement. La mesure concerne toutes les entreprises, y compris agricoles, soumises à l’impôt, sur le revenu ou sur les sociétés. Elles doivent cependant relever du régime du bénéfice réel, normal ou simplifié, de plein droit ou sur option. Ainsi, les entreprises imposées au forfait ne sont pas éligibles au dispositif. Pour le matériel et l’outillage, c’est la date de la commande qui fait foi, même si la livraison et le règlement ont lieu ultérieurement.L'instruction publiée le 21 avril au Bulletin officiel des finances publiques (Bofip) précise les conditions.

Date de la commande ou de la livraison selon le matériel

Lorsque la vente porte sur « un élément de série, désigné par un genre, une marque ou un type », autrement dit un matériel immatriculé, la date retenue est celle de « la livraison effective ou, tout le moins, de la remise des titres ou des documents représentatifs » (carte grise). « Par mesure de sécurité, nous conseillons d’appliquer la déduction uniquement si le bien est livré et facturé », précise Aymeric Logeart, ingénieur conseil au CDER de Provins en Seine-et-Marne.

Pour bénéficier de cette mesure, les matériels doivent être neufs et relever de l’une des cinq catégories (voir encadré) définies par l’instruction publiée le 21 avril au Bulletin officiel des finances publiques (Bofip). En agriculture, les tracteurs, moissonneuses-batteuses, matériel de travail du sol, d’irrigation et de manutention sont notamment éligibles. Les matériels mobiles ou roulants dédiés à des opérations de transport, tels que les bennes et les voitures d’exploitation, quant à eux, sont exclus du dispositif. Même si pour pouvoir bénéficier de la déduction, le type de bien acquis doit faire partie de la liste des biens qui peuvent être amortis de manière dégressive(1), il n’est pas nécessaire de prévoir un amortissement dégressif pour en bénéficier. Il est tout à fait possible d’amortir son bien selon le mode linéaire et de bénéficier de la déduction « suramortissement ».

La déduction sera mentionnée dans un documents annexe

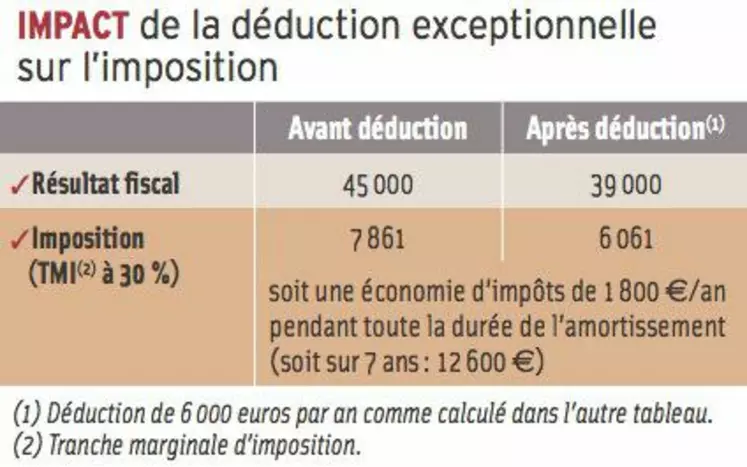

Dans tous les cas, la déduction n’apparaîtra pas dans l'amortissement comptable de l’exploitation. Elle sera "extra-comptable" et ne figurera que dans la liasse fiscale. Concrètement, c’est dans un document annexe à la déclaration de revenus que vous devrez la mentionner(2). Même si Bercy a déjà communiqué sur cette mesure de déduction conditionnée à l’investissement, il reste quelques points à préciser dans la mesure où la loi n’est pas encore votée, donc les décrets non encore parus. A priori, cette déduction n’aurait d'impact que sur le résultat fiscal, donc sur l’imposition, mais pas sur les cotisations sociales MSA.

Une mesure qui ne doit pas pousser au surinvestissement

Cette déduction, qui n’est pas intégrée à l’amortissement comptable, n’entre pas en compte dans le calcul de la valeur nette comptable du bien. Elle n’a donc aucune incidence sur l’éventuelle plus-value générée en cas de cession du bien. Les biens pris en crédit-bail ou faisant l’objet d’une location avec option d’achat donnent également droit à la déduction, dès lors que les contrats ont été signés entre le 15 avril 2015 et le 14 avril 2016. Quel que soit le mode d'acquisition, le fait de vendre le bien pendant sa période d'amortissement fait perdre le bénéfice de la déduction de suramortissement.

Attention toutefois, la trésorerie doit être saine pour permettre l’investissement. Par ailleurs, si l’exploitation est imposée sur les plus-values, cette imposition peut venir réduire l’intérêt de l’opération. En effet, bien souvent quand une exploitation investit dans du matériel, cela se fait en remplacement d’un autre. Si le matériel remplacé est totalement amorti, il faut veiller à ce que l’imposition des plus-values ne soit pas supérieure à l’intérêt que procure la déduction complémentaire. Le cadeau fiscal que représente cette mesure peut s’avérer très intéressant si l’exploitation a besoin de renouveler du matériel, si ses finances le lui permettent, et enfin, si l’exploitant est imposable.

(1) Prévu à l’article 39 A du Code général des impôts (CGI).

(2) Il s’agit du Cerfa n°10951 : « Détermination du résultat fiscal », à la ligne XG (déductions diverses).