Mifid II : un bilan positif pour la filière grains

L’Autorité des marchés financiers n’a pas constaté de spéculation excessive lors de la guerre en Ukraine. Elle va même augmenter les limites de positions sur les contrats à terme blé tendre et colza.

L’Autorité des marchés financiers n’a pas constaté de spéculation excessive lors de la guerre en Ukraine. Elle va même augmenter les limites de positions sur les contrats à terme blé tendre et colza.

La réglementation européenne, dont la clé de voûte est la directive sur les marchés d’instruments financiers Mifid II, votée en 2014, a plutôt bien rempli son rôle depuis son entrée en vigueur en 2018, selon les professionnels de la filière céréalière contactés. C’est, par exemple, l’avis de Bernard Valluis, président d’honneur de la meunerie européenne (EFM - European Flour Millers) et vice-président du Syndicat de Paris. Selon lui, Mifid II a permis d’empêcher les phénomènes d’abus de position dominante des acteurs financiers sur les contrats Euronext blé tendre, colza et maïs. Et ce, notamment depuis le début de la guerre en Ukraine, en 2022. Elle a également apporté une transparence que ne connaissaient pas ces produits dérivés, créés dans les années 1990. « Le tout sans brider l’activité de couverture des utilisateurs commerciaux, soit les organismes stockeurs, les meuniers, fabricants d’aliments pour animaux, etc. », précise Philippe Mitko, responsable des affaires publiques d’Invivo Trading.

Pendant la crise financière de 2007, le flou régnait sur les marchés à terme. « Nous ne savions pas qui faisait quoi et quel type de position détenaient les opérateurs. Des courtiers et intervenants du marché rapportaient d’ailleurs à cette époque des abus de position dominante d’acteurs financiers », commente Bernard Valluis. La situation est désormais différente. La directive Mifid II a instauré des limites, entrées en vigueur en 2018, et oblige les opérateurs depuis 2021 à déclarer leurs activités, en termes quantitatif (nombre de lots) et qualitatif (couverture de risque de prix ou spéculation/autre).

Malgré cela, des voix s’élèvent depuis la guerre en Ukraine, accusant les financiers et les contrats à terme européens d’être à l’origine ou d’avoir eu une part prépondérante dans la flambée des prix mondiaux des céréales. Elles réclament davantage de régulation des marchés “futures”, voire parfois leur suppression.

Mais Mifid II, grâce aux obligations de déclaration, a permis une certaine transparence et la collecte de données précieuses. Cela a rendu possible la réalisation d’une étude par l’Autorité des marchés financiers (AMF) en 2022, couvrant la période 2018-2022. À la question de l’excès de spéculation sur les marchés financiers qui aurait provoqué la flambée des prix des céréales, l’AMF répond que cela « requerrait d’importantes analyses économétriques. Les données de positions sur les dérivés d’Euronext permettent néanmoins quelques observations. » Ces dernières plaident plutôt pour une réponse négative.

Commerciaux toujours majoritaires

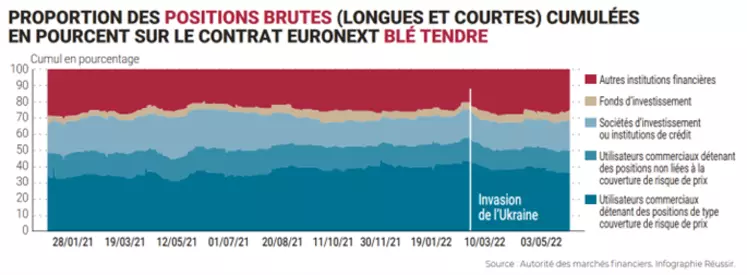

Pour résumer les arguments de l’AMF, les opérateurs commerciaux sont toujours majoritaires sur les trois principaux contrats Euronext. Par exemple, pour le blé tendre, la part des acteurs financiers a augmenté à la suite de l’invasion de l’Ukraine par la Russie, mais elle s’est ensuite stabilisée sur des niveaux proches de 2021 à la même période (cf. graphique). Et cette progression avait commencé avant le début de la guerre. Ensuite, « les entreprises commerciales détiennent 58% de la position “spot” sur le blé Euronext et 56% de la position sur les autres mois ». Rien à voir, par exemple, avec Chicago qui concentre 70 à 80 % d’utilisateurs financiers, d’après la même source. Ce qui amène l’AMF à conclure que les contrats Euronext sont essentiellement un « outil de gestion du risque de prix pour la filière physique ».

Bernard Valluis indique, par ailleurs, que la situation aurait pu être bien pire sans Mifid II, qui a freiné les excès grâce notamment aux limites de position. « Certes, les cours ont été volatils, et ont atteint des niveaux très élevés durant le printemps 2022. Mais il s’agit d’anticipations d’opérateurs qui s’inquiétaient de l’absence des disponibilités ukrainiennes, à l’époque où les corridors de solidarité n’existaient pas », commente-t-il. Les valeurs ont par la suite dégonflé grâce auxdits corridors.

Rassurée par le bon fonctionnement des marchés à terme et l’efficacité de Mifid II, l’AMF a annoncé le 3 mai 2023 le relèvement des limites de position pour les contrats blé tendre, et colza, applicables le 1er juin 2023. L’institution suggère néanmoins des pistes d’amélioration de la réglementation dans son étude. Elle recommande, par exemple, une meilleure différenciation des acteurs financiers, notamment en fonction de leur stratégie d’investissement: active (achat/vente de lots dans la journée, sur plusieurs jours...) ou passive (action de long terme: un investisseur achète/vend des lots de blé, puis “roule” ses positions durant plusieurs mois/années).

Les indices BCOM et GSCI en ligne de mire

Euronext estime également que Mifid II a apporté la transparence qu’il manquait aux marchés à terme, et optimisé leur équité. Rappelons que la société publie depuis 2018 un rapport hebdomadaire décrivant les positions des utilisateurs de ses dérivés, afin de remplir les objectifs de la réglementation, comme son concurrent états-unien, le CME (Chicago Mercantile Exchange). Cela constitue des arguments de poids en faveur de leur intégration dans les grands indices internationaux, tels que le BCOM (le Bloomberg Commodity Index) et le GSCI (Goldman Sach’s Commodity Index) de Standard and Poors, dont sont friands les fonds indiciels. « Les positions indicielles sont très importantes sur les contrats à Chicago, très peu chez nous », témoigne Nicholas Kennedy, directeur des marchés des matières premières de l’entité boursière.

Les opérateurs financiers ont leur utilité: l’apport de liquidité sur les marchés, qu’Euronext cherche continuellement à améliorer. Bien qu’elle soit déjà élevée sur les contrats blé et colza, Nicholas Kennedy rappelle qu’elle est surtout concentrée « sur une année et demie », alors que trois années d’échéances de livraison sont proposées. « Je tiens à ce que nos produits restent des outils de couverture », atténue-t-il. Aujourd’hui, les marchés à terme européens ne sont présents que dans peu d’indices. Le plus connu d’entre eux est le RICI, Rogers International Commodity Index, depuis 2011. « Le prix mondial du blé à l’export n’est plus celui des États-Unis, mais davantage celui d’Europe et de la mer Noire. Nous pouvons donc prétendre à être inclus dans d’autres indices », se réjouit Nicholas Kennedy. Mifid II peut être un levier pour y accéder.

Une consultation cet été pour améliorer le contrat maïs

Les professionnels de la filière ainsi que Nicholas Kennedy, directeur des marchés des matières premières d’Euronext, constatent un problème de liquidité sur le contrat maïs. « Nous travaillons encore sur son amélioration. Nous ferons une consultation cet été pour voir comment nous pourrions faire évoluer le contrat vers l’Europe centrale et de l’Est. Cela pourrait déboucher sur des nouveaux points de livraison, si le marché le veut », révèle-t-il.