Tendance sectorielle

L’ère des concentrations a commencé

La chance n’a rien à voir avec le succès de certaines entreprises de la filière. Seule leur capacité à innover, à bâtir des stratégies ou à se concentrer semble le gage de réussite… et de pérennité.

Alors que la consommation de fruits et légumes frais par les ménages français est relativement bien orientée, comme dans la plupart des pays de l’OCDE, contrastant avec le marasme constaté sur le front des productions animales, alors que les prix des primeurs restent fluctuants mais sans grande flambée, ce qui contraste avec un marché céréalier entré dans l’aire de la volatilité et de la spéculation, il est intéressant, à l’occasion du désormais rituel classement des 700 leaders français et des principaux acteurs européens et étasuniens, d’analyser les principales évolutions des entreprises du secteur.

On le fera en suivant trois pistes : celle de la croissance qui nous mène à celle de l’innovation et à celle de la concentration.

1) La croissance

Dans un marché dont les prix sont par essence fluctuants, la croissance du chiffre d’affaires a un sens relatif. A court terme, c’est un baromètre de la santé immédiate des entreprises. On constate en général que de bons prix (pour les opérateurs de la filière) facilitent la rentabilité.

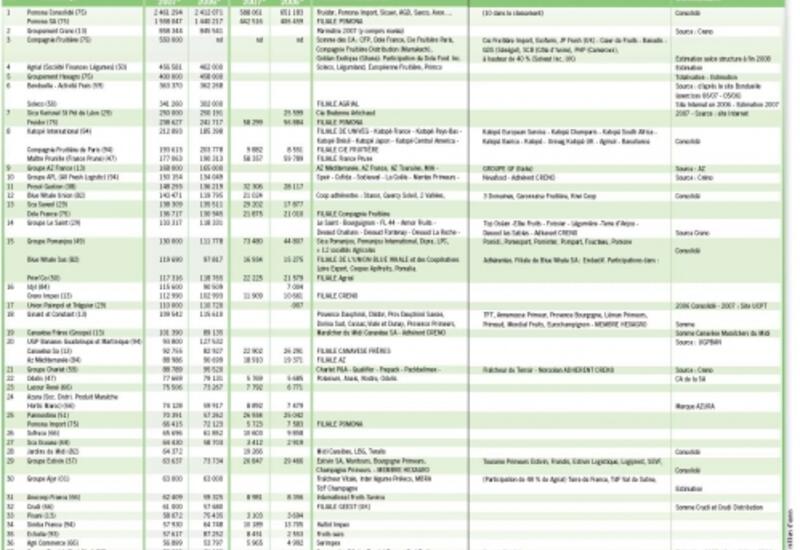

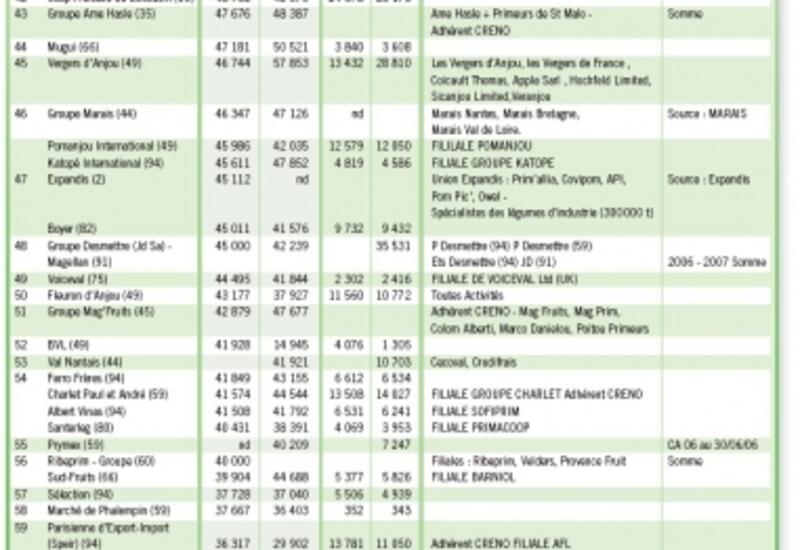

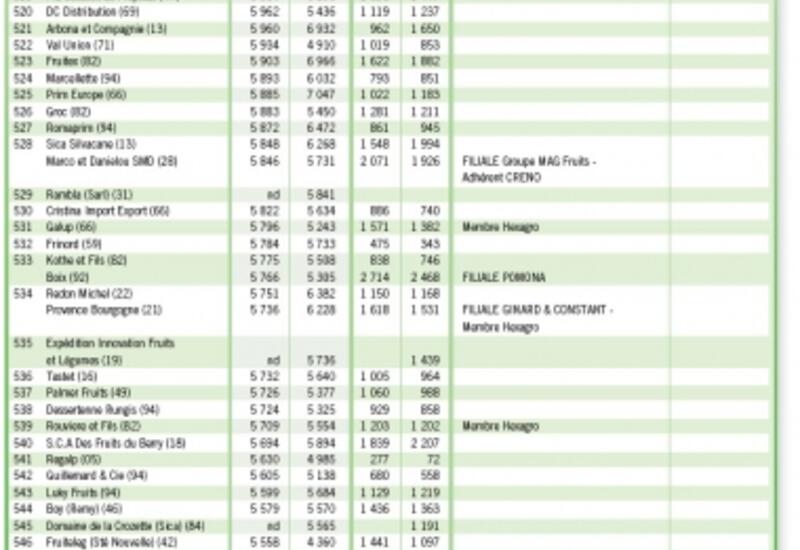

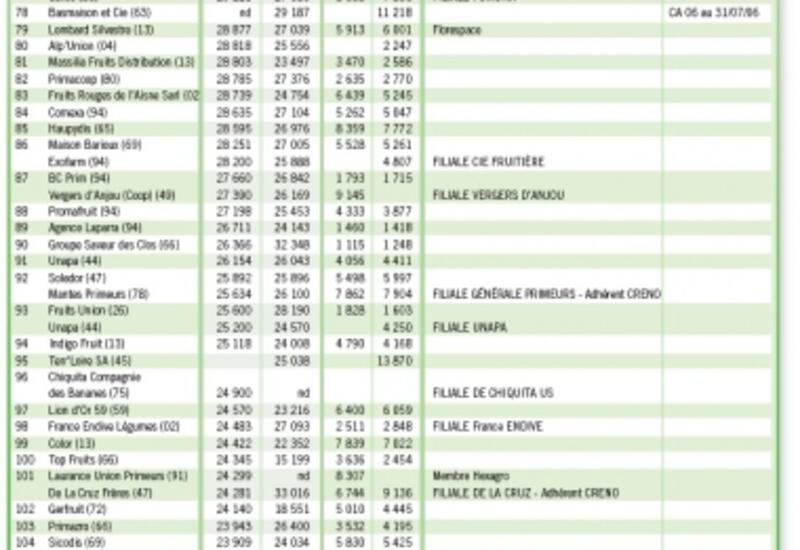

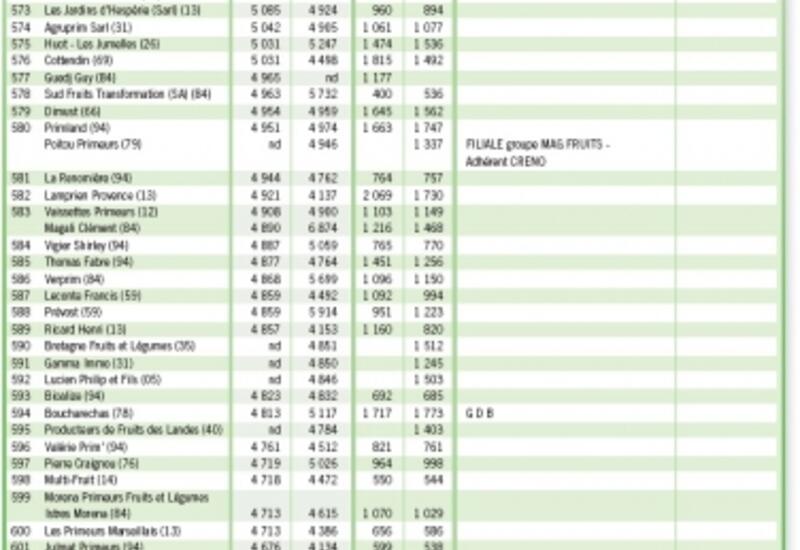

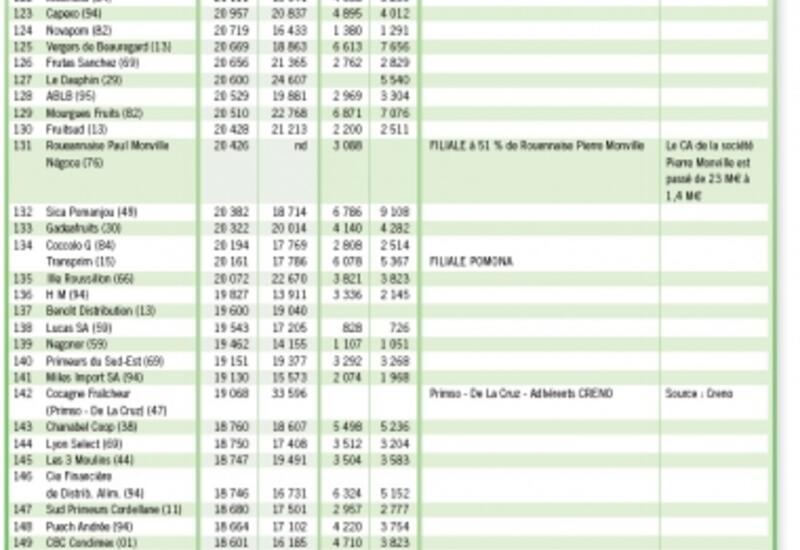

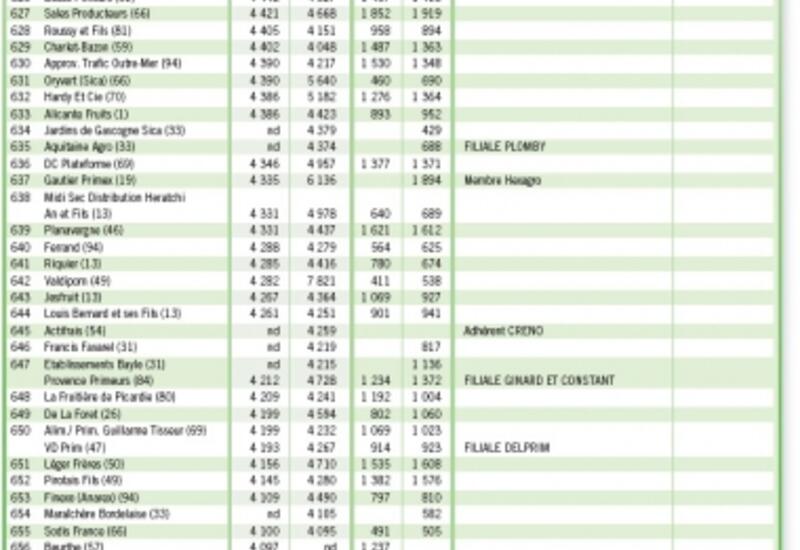

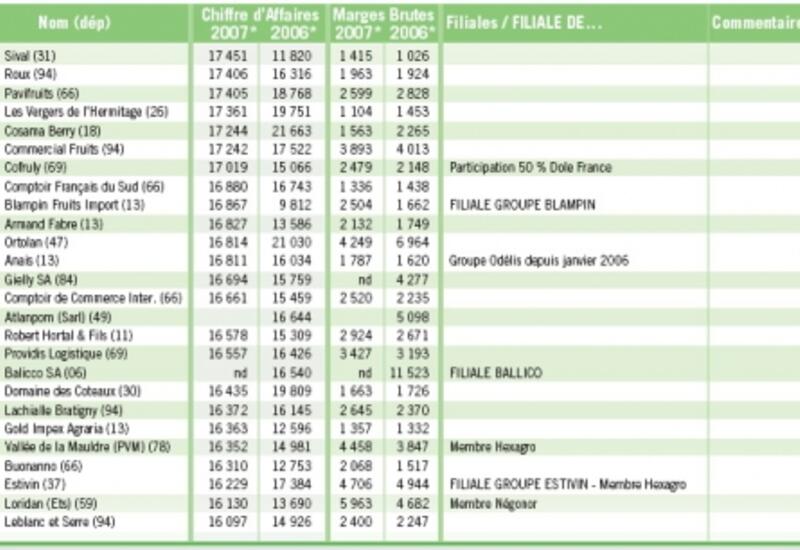

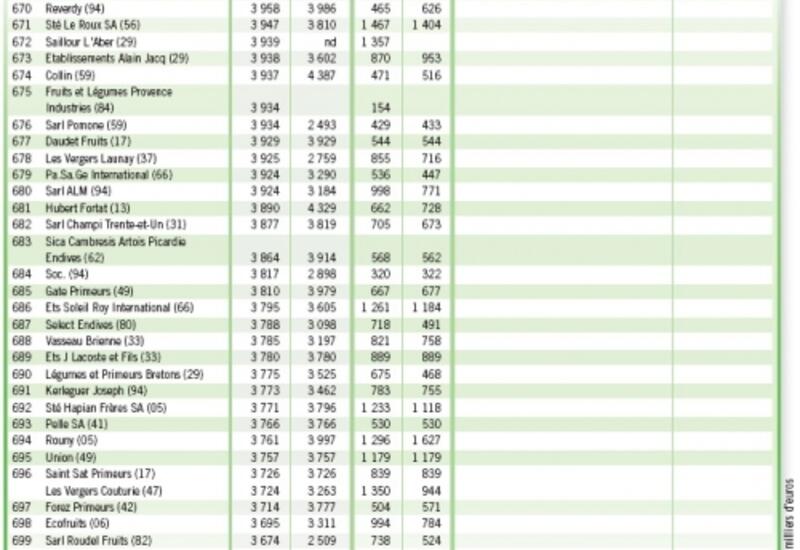

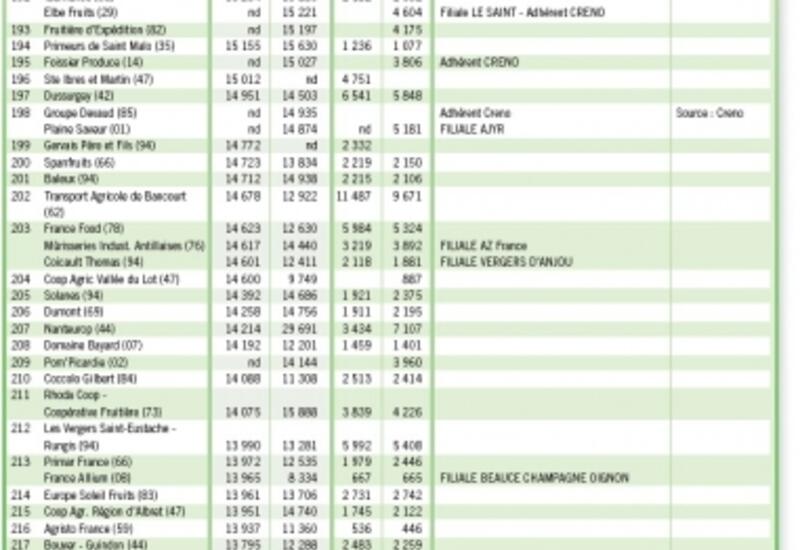

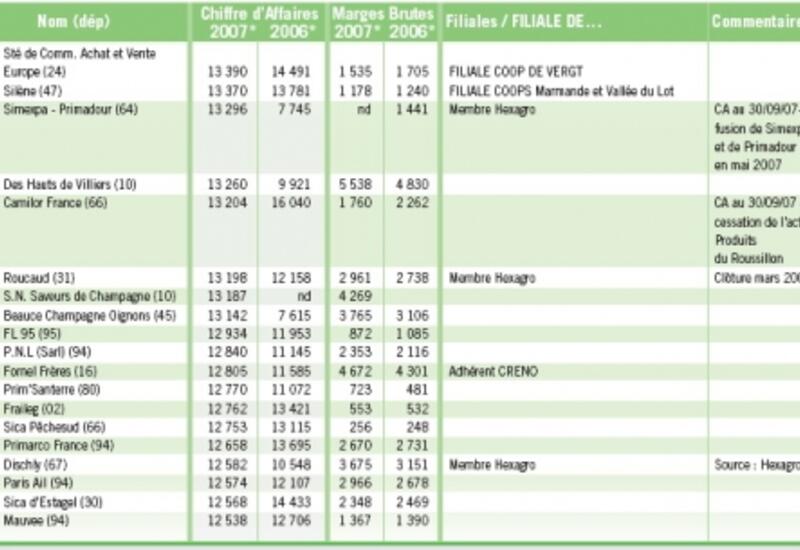

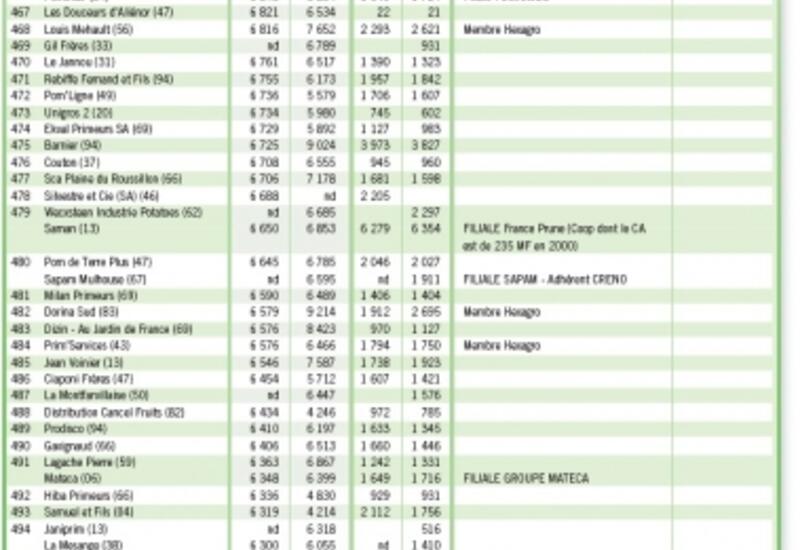

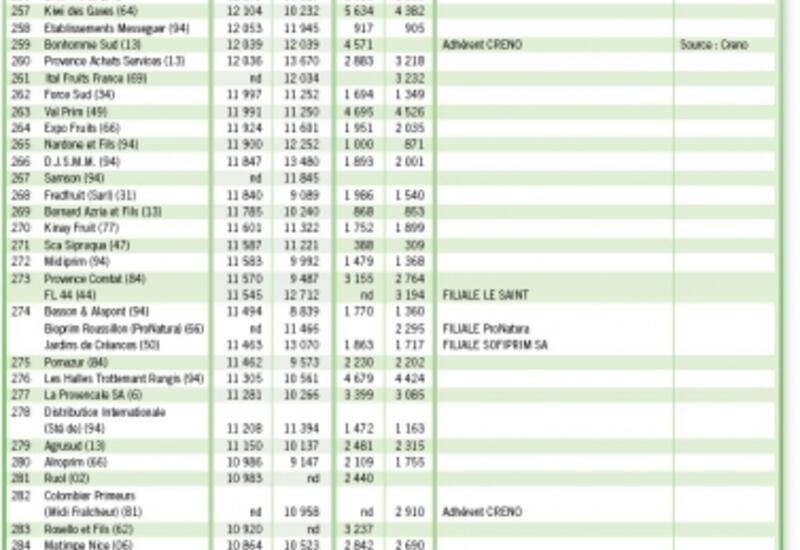

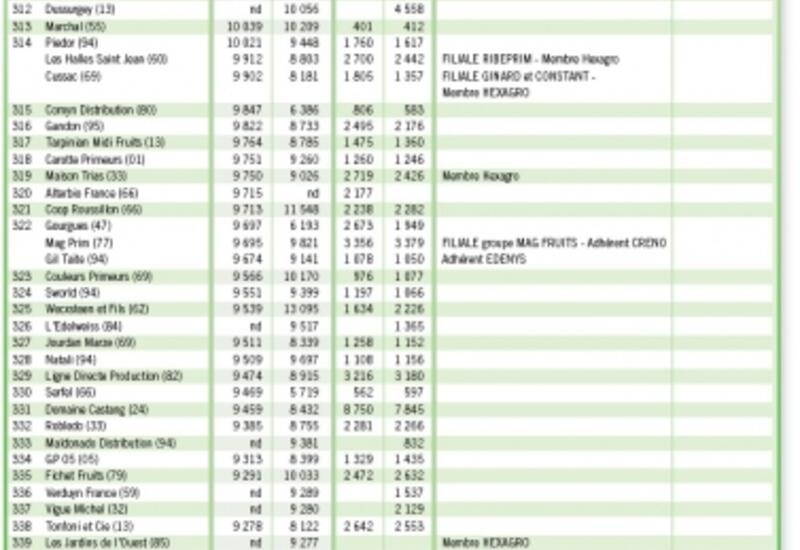

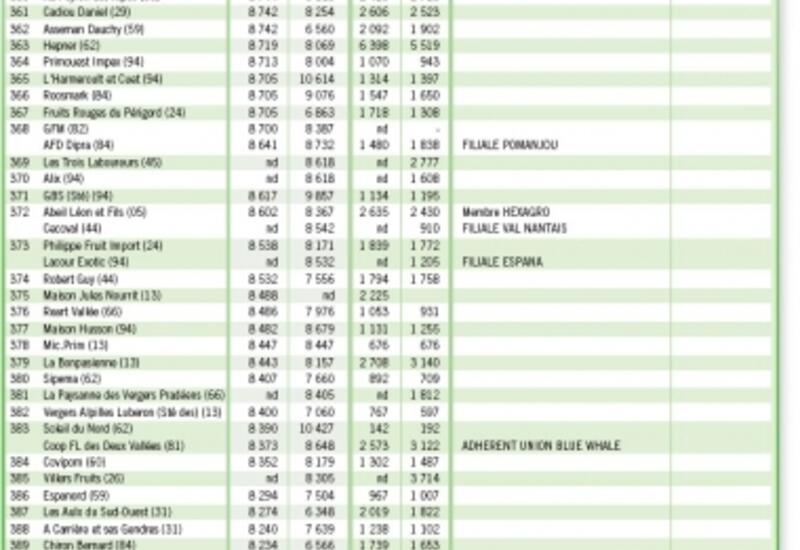

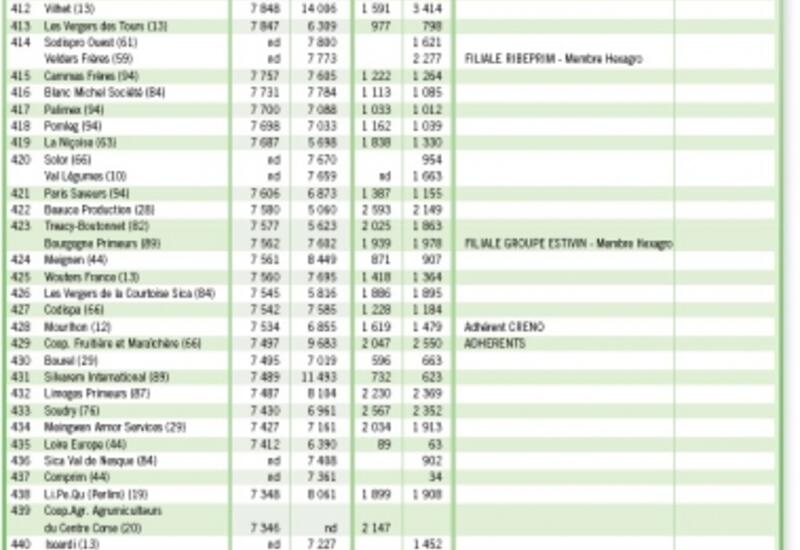

A moyen et long termes, la croissance du chiffre d’affaires traduit la capacité de structuration des entreprises. Pour en juger, nous examinons ci-dessous, en premier lieu, les chiffres d’affaires “2007” et “2003” de quelques entreprises de notre classement.

L’année 2003 reste celle de référence, en raison d’une conjoncture exceptionnelle, liée à la canicule et à une situation économique moins dégradée, que celle que subissent aujourd’hui les entreprises et les ménages.

Le tableau (page suivante) relève l’évolution, à cinq ans d’intervalle, de quelques entreprises, retenues dans le tableau pour le segment de marché ou le type d’entreprise qu’elles représentent Il ne s’agit ni des “vingt meilleures croissances” ni de la croissance des vingt plus grandes entreprises..

Notons d’emblée que des entreprises relevant de tous les types de métiers de la filière (importateurs, expéditeurs, coopératives, transformateurs, grossistes, détaillants spécialisés) ont pu mettre en œuvre des stratégies de développement.

Si l’on examine les activités d’aval, on constate l’importance de la croissance externe dans l’évolution des entreprises mais aussi celle de leur capacité à développer les circuits qui restent ouverts à la concurrence. Le savoir-faire des grossistes est un facteur de compétitivité pour l’ensemble de la filière de la restauration hors domicile. Le développement des points de vente de “nouveau frais” repose non seulement sur une formule commerciale originale, plus proche du produit que la GMS classique, mais aussi sur une chaîne d’approvisionnement spécifique. Il est certain que la fonction d’approvisionnement s’est renforcée. Cela est perceptible dans l’évolution des grandes entreprises d’importation, dont l’implication dans la production s’est renforcée, mais aussi dans l’évolution des réseaux nationaux de distribution en gros, qui ont également développé leurs liens avec la production. La logique de l’intégration verticale, de filière, se développe ainsi, pilotée par la distribution de gros ou de détail.

Si l’on examine les activités d’amont, on constate que certaines spécialités sont plus porteuses que d’autres. Mais les marchés sont aussi ce qu’en font les acteurs. Il n’existe pas de firmes “chanceuses” qui ont choisi, par hasard, le filon porteur. Simplement, certaines entreprises savent exploiter les tendances de la demande et concevoir une offre adaptée à celle-ci.

Il n’est pas écrit que l’un des leaders des fruits et légumes issus de l’agriculture biologique éclose en France, qui est un des seuls Etats-Membres de l’UE à n’avoir pas accordé d’aide structurelle à la production biologique (et seulement un soutien, mesuré, à la conversion). Cependant, ProNatura a su combiner la production d’outre-mer et la production locale pour créer des conditions favorables à l’ensemble. On peut en dire autant des spécialistes de la tomate, de plants de pommes de terre, des légumes prêts à l’emploi.

On peut aussi relever que d’autres spécialités sont en attente d’une rénovation, d’une rupture stratégique, d’une innovation. La plupart des produits disposent de bons potentiels techniques, d’images en phase avec les attentes de santé, de sécurité, de préservation de l’environnement. Les entreprises qui les portent, les professions qui les en font la promotion, se doivent de trouver les étincelles qui les feront briller.

2) L’innovation et la segmentation

La croissance des produits frais prêts à l’emploi est un phénomène majeur des quinze dernières années. La salade dite de IVe gamme et les salades traiteurs ont assuré le succès de quelques firmes, tant il est vrai que cette activité industrielle ne s’accommode pas de la dispersion traditionnelle qui caractérise le secteur commercial.

Le produit transformé répond à bien des attentes des ménages : gain de temps, bonne conservation qui permettent de concilier la recherche d’une consommation diététique (“5 par jour !”) et le rythme de la vie moderne. Des innovations et diverses tentatives réussies touchent aujourd’hui les fruits ; le potentiel de développement peut être énorme. Aux Etats-Unis, la société Country Fresch (Texas) créée en 1999 a atteint un chiffre d’affaires annuel de 100 millions d’euros dans la préparation de fruits frais.

L’examen du haut du classement des 700 montre que la plupart des dix premiers doivent en large partie leur position actuelle à l’essor du “frais transformé”. Pomona, en tant qu’acteur majeur de la IVe gamme, le groupe Bonduelle, qui a trouvé lui aussi un relais fondamental de croissance avec les produits transformés, les groupements Creno et Hexagro qui ont élargi leurs gammes, mais encore Agrial, qui s’est hissée au premier rang des coopératives légumières, grâce à son rôle historique dans la transformation. Dans le secteur des fruits, le groupe Compagnie Fruitière place la transformation au centre de son nouveau et ambitieux projet, avec sa filiale “Cœur de fruits”.

La transformation permet, par essence, d’adapter les produits et de segmenter l’offre. Cet atout existe également pour les produits en l’état, tant en ce qui concerne les aspects techniques (complémentarité des bassins, adaptation des variétés aux terroirs). C’est d’avoir su le mettre en œuvre que les opérateurs des filières tomate et pomme de terre tirent leur position : une offre diversifiée, inventive, du premier prix au haut de gamme, dont les éléments se complètent et “occupent les rayons”.

Quel contraste avec les filières mono-variétales, mono-produit, mono-présentation !

3) La concentration

L’un des événements professionnels majeurs des derniers mois est sans conteste le prolongement de l’OCM fruits et légumes, certes amendée, mais dont la philosophie ne change guère. L’un des motifs retenus par les eurocrates pour justifier l’exception des fruits et légumes, sa dérogation à l’aide directe et l’OCM unique, est la grande dispersion des producteurs face à la grande distribution.

Cela étant noté, force est de reconnaître que la dynamique de concentration relève davantage du secteur commercial que de celui des organisations de producteurs. Le fait majeur, même s’il vient de Belgique, ne procède pas de la politique agricole de la Commission européenne mais de la dynamique entrepreneuriale. La constitution du groupe Univeg, dont le chiffre d’affaires a quintuplé en quelques années, en est l’illustration.

Ce nouveau leader mondial (au deuxième rang de notre classement Union européenne/Etats-Unis, si l’on tient compte de la cession en 2008 de Atlanta par Chiquita) s’est constitué par la prise de contrôle successive de grands importateurs, dans quatre pays clés : Bakker aux Pays-Bas, Bocchi en Italie, Katopé en France, Atlanta en Allemagne. Il a aussi mené une politique active de partenariat stratégique, en France, notamment avec le réseau de grossistes Creno. La période la plus intéressante commence aujourd’hui. Un tel ensemble n’a pas de précédent en Europe. Va-t-il continuer à croître au même rythme ? Va-t-il marquer une pause pour se consolider ? Va-t-il essuyer une pression accrue des autres firmes et du commerce de détail ?

En France, on note un mouvement important avec la reprise de Dole France par la Compagnie Fruitière, qui, intégrant JP Fresh, établit une collaboration franco-britannique. Le groupe belge, comme le français, continue la collaboration avec les multinationales américaines Chiquita et Dole qui ont cédé ces actifs “non stratégiques”.

Conclusion

Ces quelques constats montrent que, plus que jamais, il existe de grandes opportunités dans le secteur des fruits et légumes, qui est, à bien des égards, un secteur de pointe. Le nouveau défi, qui se pose à tous les opérateurs et en particulier au commerce de longue distance, est celui de l’environnement et du CO 2.

Là encore, il sera nécessaire d’inventer des méthodes, d’adapter les manières de faire : la fertilisation, le chauffage, le transport, le froid pèsent sur “l’empreinte écologique” qui est en passe de devenir, pour les collectivités, les entreprises et certains ménages un critère fondamental de choix.