La menace orientale se précise en blé dur

La concurrence internationale s’accentue sur le marché mondial du blé dur, et les surfaces françaises éprouvent les pires difficultés à se maintenir. Quelques motifs d’espoir existent néanmoins.

La concurrence internationale s’accentue sur le marché mondial du blé dur, et les surfaces françaises éprouvent les pires difficultés à se maintenir. Quelques motifs d’espoir existent néanmoins.

Comme nous l’annoncions dans notre édition de décembre 2023, la Turquie a pris une place inédite dans le marché mondial du blé dur lors de la campagne commerciale 2023-2024. Mais il ne faut pas non plus oublier l’émergence d’autres pays, tels que la Russie ou le Kazakhstan. Alexandre Marie, analyste d’Agritel (groupe Argus media), se demandait si nous assistions « à l’émergence d’un nouveau Canada aux portes de l’Union européenne », lors de la journée blé dur du 6 février à Orléans (Loiret), organisée par Arvalis. Comprendre: la France semble de plus en plus menacée par de nouveaux concurrents venus de l’Est, à savoir la Russie, le Kazakhstan et la Turquie. Si Alexandre Marie donne des éléments répondant positivement à la question, il estime cependant que tout dépendra de la configuration du marché, notamment l’écart de prix entre blé tendre et blé dur. Sans oublier l’influence de la géopolitique et de la météorologie.

Alexandre Marie explique dans un premier temps que les marges des producteurs de blé dur turcs et russes apparaissent très juteuses. En Turquie, elles ont pu atteindre entre 150 $/t et 300 $/t lorsque les rendements culminaient à 50 quintaux par hectare (q/ha) lors de la campagne commerciale 2023-2024, pour un coût de production un peu inférieur à 300 $/t, selon les données d’Agritel. Lorsque la productivité tombe à seulement 25 q/ha, la rentabilité peut tout de même rester positive, jusqu’à 150 $/t, mais peut aussi engendrer une perte de 15 $/t. « Le pays a accru sa production via de meilleurs rendements grâce au développement de l’irrigation, et non pas via l’augmentation de la surface », rappelle le spécialiste. La hausse de la productivité locale semble donc structurelle.

Une prime blé dur-blé tendre attractive

En Russie, avec un coût de production évalué en moyenne à 22 000 roubles par tonne, soit environ 245 $/t, les agriculteurs locaux peuvent rapidement dégager d’importants gains pécuniaires. « Dès que les prix mondiaux atteignent entre 16 000 roubles et 30 000 roubles la tonne [soit entre 175 $/t et 330 $/t], cela devient rentable », complète Alexandre Marie. Actuellement, les cours mondiaux dépassent aisément ces niveaux. Au Kazakhstan, aucun chiffre n’est avancé, mais la rentabilité serait également au rendez-vous. Autre angle d’analyse: la différence de prix entre blé tendre et blé dur, que l’on appelle également prime, orientant le choix des agriculteurs vers l’une ou l’autre espèce. Elle tourne actuellement autour des 150 €/t. « Lorsque la prime dépasse les 100 €/t, les surfaces mondiales progressent notablement. Entre 80 €/t et 100 €/t, elles augmentent légèrement ou se stabilisent. En dessous de 80 €/t, elles décrochent, faisant que les exportateurs opportunistes se retirent du marché », détaille le spécialiste d’Agritel.

Probable baisse de la production française

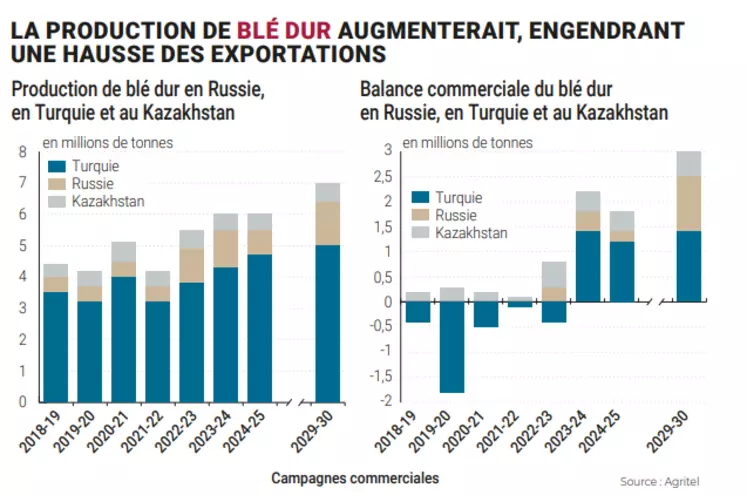

Pour toutes ces raisons, Alexandre Marie craint que la concurrence aux portes de l’Europe et envers l’Hexagone ne se renforce. Pour les années à venir, Agritel table sur une hausse des productions et des exportations dans les trois pays (voir graphique).

Par exemple, en Turquie, la moisson atteindrait 4,3 Mt en 2023-2024, 4,7 Mt en 2024-2025 et 5 Mt en 2029- 2030. Ce qui contraste avec la France. Yannick Carel, chargé d’études économiques au sein d’Arvalis, rappelle que « les surfaces décrochent dans le pays ces dernières années. Pour la campagne commerciale 2024-2025, nous nous attendons au mieux à une sole de 237 000 ha, soit en très légère hausse par rapport à l’an dernier. Mais nous pourrions tout à fait assister à une nouvelle baisse. » Agreste tablait dans son dernier rapport sur 210 000 ha, constituant une borne basse. L’expert d’Arvalis indique que, courant janvier 2024, environ 50 % des surfaces n’étaient pas emblavées dans la zone ouest de l’Hexagone. Or, les semis peuvent s’envisager jusqu’à mars dans cette région. Mais au prix d’une baisse du potentiel de production des plantes. Ainsi, les volumes sont attendus, pour le moment, dans une large fourchette, allant de 900 000 t à 1,2 Mt. Des analystes privés tablent sur 1,1 Mt, soit une légère baisse par rapport à l’an dernier, qui affichait 1,27 Mt. Reste à savoir si le climat sera clément d’ici à la fin de la campagne.

Des concurrents opportunistes ?

Toujours est-il que la production de blé dur hexagonale semble s’essouffler, et l’émergence de nouveaux concurrents n’est pas une bonne nouvelle. Toutefois, Alexandre Marie tempère ses propos au sujet des trois nouveaux acteurs : « Il s’agit surtout d’exportateurs opportunistes pour l’instant. Les prix sont actuellement rémunérateurs, tout comme la prime qualité, et le politique est en soutien. Mais ce dernier joue énormément, notamment en Turquie. Le pays n’aurait jamais pu exporter sans l’autorisation des autorités locales. Ainsi, la situation peut évoluer en sens inverse, tout comme les prix et les primes en cas d’importantes récoltes mondiales. » En Russie, le contexte géographique s’avère peu favorable au commerce international de blé dur. S’il est très difficile de savoir exactement où se trouvent les cultures, Agritel suspecte qu’elles se situent dans des zones enclavées du pays, où sont implantés l’essentiel des blés de printemps : les régions de l’Oural, de la Volga, de la Sibérie et du Centre, loin de la zone sud, au bord de la mer Noire. Cela renchérit naturellement les frais logistiques pour accéder aux ports d’exportation. Le Kazakhstan est, de son côté, un pays avec pour seul accès maritime la mer Caspienne.

Enfin, la Russie et le Kazakhstan ont connu des fortunes diverses concernant la qualité (voir encadré). Ainsi, les prévisions haussières de production et d’exportation d’Agritel pour la Turquie, la Russie et le Kazakhstan sont à prendre avec des pincettes. Rien ne dit que les prix, les primes ou les décisions politiques durant les prochaines années ne se retourneront pas. Rappelons, par exemple, que la Russie a appliqué un ban sur les exports de blé dur, applicable depuis le 1er décembre 2023 jusqu’au 31 mai 2024. Et ce après avoir fixé un objectif de production à l’horizon 2025 compris entre 1,5 Mt et 1,8 Mt, contre 1,2 Mt en 2023-2024.

Des qualités de blés russe et kazakh aléatoires

Lors des trois dernières récoltes, les qualités des blés durs russe et kazakh ont connu des fortunes diverses. Selon les données du cabinet Agritel (groupe Argus media), 80 % de la moisson 2021 en Russie étaient considérés comme de bonne qualité, proportion qui a chuté à 50 % en 2022 et à 25 % en 2023. Au Kazakhstan, les récoltes 2021 et 2022 ont permis la constitution de lots de qualité dans 80 % des cas, avant de chuter à 20 % en 2023. Toujours d’après Agritel, les lots russes et kazakhs disposent, en général, d’un gluten index compris entre 30 et 50, un taux de protéines de 12 % à 15 % et d’une vitrosité allant de 75 % à 85 %. « Ces blés durs ne sont pas toujours compatibles avec les exigences de l’industrie italienne », commente Alexandre Marie. Une bonne nouvelle pour l’Hexagone, important fournisseur de l’Italie.